Блог им. imabrain |План по первичным размещениям облигаций на неделю с 12.02 по 18.02.24

- 12 февраля 2024, 09:44

- |

💰 АФК Система: AA-, флоатер RUONIA+220, кварт. купон, ежедн. пересчет, 4 года 5 млрд.

Стартовый спред хороший, но думаю на сборе его будут тянуть к предыдущим выпускам RU000A106Z46 и RU000A107GX8 (RUONIA+190). С учетом, что торгуются они ниже номинала – небольшая премия может и останется, но тот же системовский Биннофарм RU000A107E81 выглядит явно интереснее

🟠 Аренза-Про: BB+, купон 16,5% ежемес. (YTM~17,6), 2 года, 300 млн.

Аренза всегда ставила слабые условия для своего рейтинга и раньше это работало, за счет имени АФК Системы (их инвестор). Доходность нового выпуска тоже поставлена на уровне эмитентов BBB

🔮Сработает ли эта магия еще раз? Понятия не имею, идея чисто игровая (в плане возможного апсайда по цене). И момент для размещения с такими пограничными параметрами – считаю, что неудачный. Летний выпуск RU000A106GC4 у них тоже стартовал бодро, а на повышении ставки так же бодро ушел под номинал: магия Набиуллиной оказалась сильнее

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. imabrain |Новый выпуск облигаций ФПК Гарант-Инвест с валютной офертой: обзор перед размещением

- 11 февраля 2024, 16:38

- |

- BBB от НКР и НРA 04/23

- купон 17-18% ежемес., YTM до~19,2%

- 2 года, объем 3 млрд. Сбор 16.02.2024

Компания строит с нуля небольшие ТЦ в Москве и зарабатывает на их сдаче в аренду. Это крупные вложения на старте, которые окупаются крайне медленно – в среднем, более 10 лет

Процесс капиталоемкий и почти целиком ведется на заемные деньги – поэтому цифры в отчетности ГИ выглядят страшновато:

⚠️ Долг/EBITDA 15+. Почти вся выручка от основной деятельности уходит на оплату процентных расходов. Это не единственный источник доходов ГИ, у них есть еще инвест-направление (займы), поэтому платить по долгам, нести прочие операционные расходы и даже расти – вполне получается, но впритык, без запаса прочности

Гарант-Инвест критически зависит от заполняемости своих ТЦ. На дистанции у них вполне стабильный и маловолатильный денежный поток, но минусовые периоды тоже бывают, кризисный 2022 год как пример (спасались наращиванием долга)

Это специфика бизнеса, сравнивать его напрямую с производством и даже лизингами/МФО нельзя, а похожих публичных эмитентов у нас нет. Вот что могу выделить важного для оценки:

( Читать дальше )

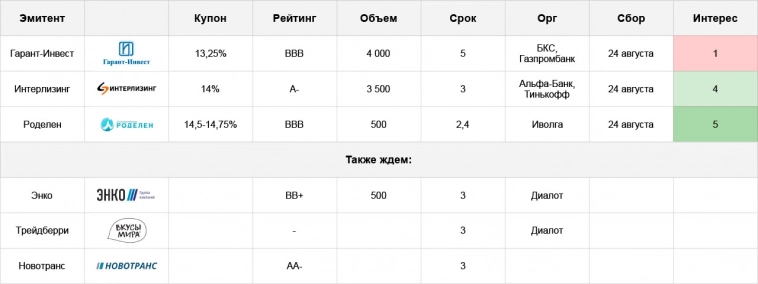

Блог им. imabrain |Облигации: первичные размещения на неделе с 21.08 по 27.08.23

- 21 августа 2023, 08:41

- |

🏢Гарант-Инвест: BBB, YTM~14%, 5 лет, 4 000 млн.

Большой разбор здесь. Вкратце, мнение по выпуску не особо хорошее: считаю, что реальное кредитное качество здесь не соответствует текущему рейтингу. За такое хочется видеть соответствующую премию в доходности – но ее нет

( Читать дальше )

Блог им. imabrain |Гарант-Инвест: новый выпуск облигаций. Обзор перед размещением

- 20 августа 2023, 18:54

- |

- Купон 13,25%, YTM~14%

- BBB от НКР и НРА 28.04.2023

- 5 лет, 4 000 млн., сбор заявок 23-24.08.2023

Компания строит с нуля небольшие районные торговые центры в Москве, после чего зарабатывает на их обслуживании и сдаче в аренду

Такая схема предполагает крупные вложения на старте, которые затем окупаются вполне стабильно, но крайне медленно – в среднем более 10 лет

💰Как следствие, сейчас у Гарант-Инвеста огромные долги (долг/EBITDA 10-20х, в зависимости от методики расчета) и вся прибыль уходит на их обслуживание. Это часть бизнес-модели и по сути – не баг, а фича. Но когда с такими долгами еще и прибыль падает, как случилось в 2022 году, то дальнейшая платежеспособность компании начинает вызывать очень большие опасения

Кроме того, у них есть явные проблемы с последним объектом ТЦ WestMall: сроки его сдачи переносились уже как минимум дважды (сейчас заявлен 2п2023)

⚠️С 2018 года Гарант-Инвест рейтинговался в АКРА и все это время кредитный рейтинг только падал, начали с BBB+, а к маю 2023 докатились уже до BB+ (обоснование – высокая долговая нагрузка, которая не перекрывается операционными доходами). После этого компания не придумала ничего лучше, как уйти к более лояльным НРА и НКР, где и получила свои BBB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс